- 21/09/2022

- Posted by: AmanMorbeck

- Categories: Educação financeira, Finanças pessoais, Notícias, Planejamento financeiro

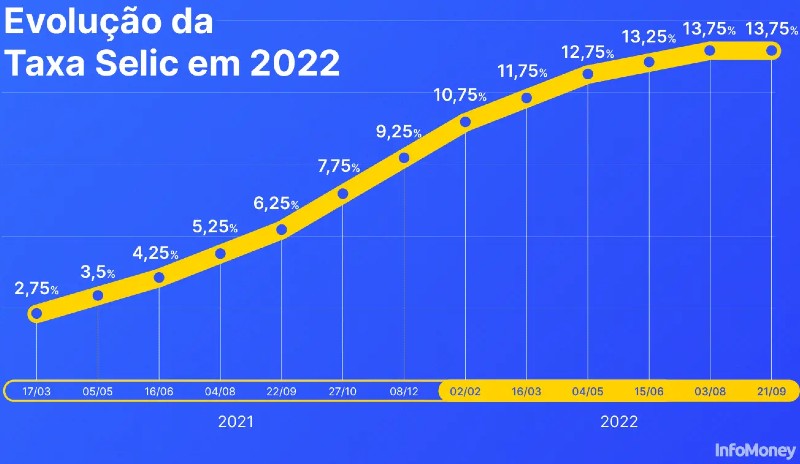

Nesta data, 21 de setembro de 2022, o Conselho de Política Monetária (Copom) do Banco Central (BC) manteve a taxa Selic (cuja sigla significa Sistema Especial de Liquidação e Custódia) em 13,75% ao ano. Com a reunião de hoje, tudo indica que na próxima reunião ela comece a cair, já que a inflação no Brasil está perdendo fôlego também.

–> Assista aqui o vídeo no qual falo sobre o que muda com a nova Selic.

O índice inflacionário (IPCA) acumulado até julho/2022 está em 4,77% – e nos últimos 12 meses está em 8,73% (veja no site do BC) – e sabe qual “era” a meta para este ano? 3,50%.

A taxa Selic é a taxa básica de juros da nossa economia e serve como referencial para remunerar ativos de renda fixa e também títulos do Tesouro Nacional. Ela é uma ferramenta usada pelo BC para tentar controlar a inflação ou para estimular a economia. De forma simplificada, a história é assim: se a inflação sobe, o BC faz o mesmo com os juros para reduzir o consumo e forçar a queda de preços; se a inflação cai, ele puxa os juros para baixo para estimular o consumo. Tudo em busca de um equilíbrio econômico.

Investir em renda fixa

Quando ouvimos certos “especialistas” ou “analistas” financeiros falando sobre o quanto a renda fixa está mais ou menos desinteressante em comparação com a renda variável e também com em relação à perda inflacionária, muitos podem ficar inseguros, mas o importante é analisar dois pontos:

- independentemente da remuneração, uma parte do patrimônio financeiro sempre deverá ter liquidez, ou seja, facilidade para retirada rápida quando e se necessário (a famosa reserva de emergência), correndo o mínimo de riscos. E para esse fim específico (emergências ou imprevistos), as opções devem ser em CDB de liquidez diária que pague no mínimo 100% do CDI, Tesouro Selic e fundos DI – desde que não tenha taxa de administração. Não cito caderneta de poupança por causa da baixa remuneração diante de opções melhores no mercado financeiro;

- perfil de investidor(a) – quem tem perfil muito conservador pode ser que só fique tranquilo(a) se um percentual muito alto ou o total de seus investimentos estiver em renda fixa, enquanto uma pessoa com perfil moderado já aceita um pouco de risco e consegue diversificar seu patrimônio com uma parte pequena em renda variável.

Ir para a renda variável ou não

Na renda variável, que incluem fundos de investimentos imobiliários (FIIs), de ações ou multimercado, ações, opções e mercado futuro (dólar, índice, commodities), por exemplo, a possibilidade de ganho é maior, assim como a de perda. Por quê? Exatamente porque é variável, ou seja, não há garantia alguma de que os ganhos esperados realmente acontecerão.

“Ah, então você está dizendo que é ruim?”. Não, de jeito nenhum. O que quero enfatizar é que é muito, mas muito importante saber onde se está pisando para fazer as escolhas certas, pois não adianta viver apreensivo(a) por causa de investimentos. Dinheiro é meio, não fim. Por isso, é preciso respeitar muito o perfil individual.

Desde que a taxa Selic começou a ser reduzida para níveis cada vez mais baixos, chegando a 2% em agosto de 2020 e mantida nesse patamar até março deste ano, que somos bombardeados(as) com notícias, anúncios, vídeos de influencers etc. exaltando as desvantagens dos investimentos em renda fixa e as vantagens daqueles em renda variável.

Agora, com a taxa Selic subindo, vem a história de que “renda fixa está excelente”. Preste bem atenção: não corra sem rumo atrás de informação rasa sobre investimentos. Acima de tudo, você precisa ter um planejamento financeiro bem definido, com seus recursos distribuídos em ativos diferentes e de acordo com seu perfil. Altos e baixos no mercado financeiro sempre existirão e é simplesmente impossível agir como barata tonta em relação aos investimentos. Com uma carteira diversificada e equilibrada, é focar nos projetos de vida, fazer ajustes conscientes quando necessário e seguir em frente.

Informe-se o máximo que puder, defina por que e para que você deve investir, quais são seus objetivos, consulte um planejador financeiro, faça curso(s), busque conhecimento, enfim, nunca tome qualquer decisão com base na emoção, na indicação de quem “aparentemente” sabe mais do que você ou no medo em meio ao desconhecimento em relação ao que esperar do mercado financeiro. Quando lidamos com dinheiro, o planejamento deve vir antes de tudo..

Espero que com o que pontuei acima você tenha compreendido que, independentemente do percentual da taxa Selic, a renda fixa tem sua importância no mercado financeiro e na vida de quem investe. Por isso, sua porcentagem não faz diferença para formação da reserva de emergência e para o perfil conservador do(a) investidor(a), que deve ser respeitado(a) em sua escolha, ainda que perca nos rendimentos.

Impacto no crédito

Agora, onde a taxa Selic realmente causa impacto é na taxa de juros e quem planeja usar crédito ou já está pendurado(a), por exemplo, no cheque especial, pensa em pedir empréstimo ou financiamento e/ou está rolando dívida no cartão de crédito será prejudicado(a). Na verdade, qualquer forma de endividamento já é problema e, diante da alta de juros, o melhor é fazer o que for possível para quitar o que deve e evitar novas aquisições fora do orçamento e não planejadas.

Leia também: O que é a taxa Selic (site do Banco Central) e Qual é a relação entre taxa Selic e inflação?

(Acesse aqui a lista com todos os posts publicados no blog do Você e seu Dinheiro.)

Escrito por Amandina Morbeck | Imagem: Reprodução/Infomoney

Siga o Você e seu Dinheiro no Instagram – @voceeseudinheiro

Siga o Você e seu Dinheiro no Instagram – @voceeseudinheiro

Acompanhe nossas publicações sobre dinheiro, mercado financeiro, investimentos, planejamento financeiro e finanças pessoais. Te espero lá.

Informe seu e-mail abaixo, clique em “Enviar” e receba os links dos novos posts diretamente em sua caixa postal.